La Agencia Tributaria dispone de una herramienta, el Informador de Renta, que resuelve las trece dudas más frecuentes que pueden surgirle a los contribuyentes, y especialmente a los autónomos, a la hora de presentar su IRPF. Éstas son.

La Agencia Tributaria cuenta con una herramienta que da respuesta a las dudas más frecuentes que tienen los autónomos -y todos los demás contribuyentes persona física- al hacer su declaración de IRPF. Este recurso, llamado «Informador de Renta» recopila y resuelve las preguntas más habituales sobre este impuesto y es especialmente útil para los trabajadores por cuenta propia ya que, habitualmente, tienen que hacer declaraciones más extensas y completar -ellos mismos o sus gestores- más datos económicos que los demás trabajadores.

Este año, el pistoletazo de salida de la campaña lo marcará la apertura del plazo de presentación de declaraciones online, que será el 5 de abril. A falta de un mes y medio para que los autónomos puedan empezar a presentar sus impuestos, como cada ejercicio, hay algunas dudas que siempre se repiten.

A través del Informador de Renta, que se va a ampliar este año para responder a más cuestiones-según apunta el Plan de Control fiscal para 2022-, los contribuyentes podrán obtener una respuesta a la consulta formulada mediante la selección de las distintas opciones que se le muestran en los distintos bloques temáticos habilitados. Como se puede ver a continuación, a día de hoy, este servicio tiene 13 bloques en los que se tratan algunas preguntas frecuentes como “¿Quién tiene obligación de declarar?”, “¿Cómo declaro mis prestaciones”; “Deducciones familiares”; o “Deducciones por vivienda”.

Las trece dudas más frecuentes de los autónomos al declarar el IRPF

En cada una de estas preguntas, la herramienta responde de forma general y da la posibilidad al contribuyente de precisar su situación personal con otra pregunta, que le derivará a respuestas más concisas y adaptadas a sus particularidades. Si por ejemplo, el contribuyente accede a las deducciones por vivienda, el informador le planteará otras preguntas como si tiene hijos a cargo, o cónyuge con discapacidad ya que, según la respuesta, variarán las deducciones a las que puede acceder.

- ¿Quién tiene obligación de declarar?

Una de las preguntas ‘estrella’ sobre la declaración del IRPF en todos los ejercicios es qué personas tienen la obligación de declarar y cuáles no. Esta pregunta que se repite cada año y que es posiblemente la más importante -ya que si un contribuyente obligado no declara se podría enfrentar a cuantiosas sanciones- ha sido elegida como la primera pregunta del Informador de Renta de la Agencia Tributaria.

Al marcar este primer bloque, la herramienta resuelve de forma genérica la pregunta diciendo que «en todo caso están obligados a presentar la declaración de Renta, aquellos contribuyentes que tuvieran derecho a aplicar: el régimen transitorio de la deducción por inversión en vivienda habitual, la deducción por doble imposición internacional y la deducción por cuenta ahorro-empresa».

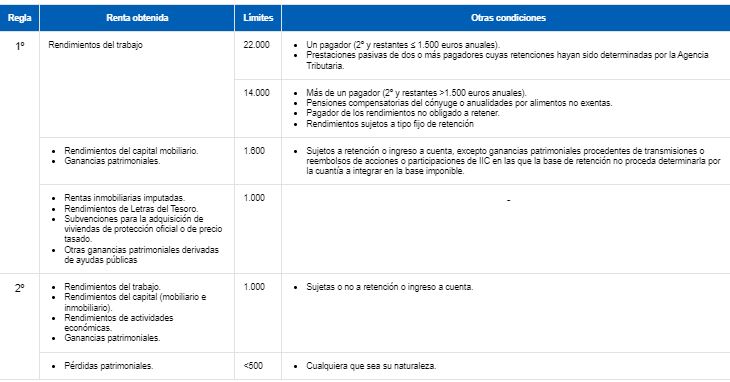

Sin embargo, lo que más les interesa a los autónomos es la continuación de la respuesta, donde la Agencia Tributaria puntualiza que se estará obligado a declarar si se han tenido «rendimientos íntegros del trabajo, del capital (mobiliario o inmobiliario) o de actividades económicas, así como ganancias patrimoniales, sometidos o no a retención, en su conjunto superiores a 1.000 euros y pérdidas patrimoniales, de cuantía igual o superior a 500 euros».

Es decir, como los autónomos, declaran sus rendimientos por actividades económicas, en la práctica, casi cualquier autónomo que haya obtenido un mínimo beneficio durante el año previo tendría que declarar, ya que el límite para no declarar está en 1.000 euros. Prácticamente cualquier actividad -a no ser que esté empezando y tenga pérdidas, o esté atravesando una situación muy complicada- superaría esos 1.000 euros de rendimientos.

Esto, sin embargo, sólo significa que habría que presentar la RENTA, pero en ningún caso quiere decir que la liquidación vaya a salir a pagar.

Para aquellos a los que esta respuesta no les haya resuelto su duda, la Agencia Tributaria da la opción de acceder a este enlace donde amplía la información y ofrece un cuadro resumen de los límites para declarar en cada caso:

- ¿Qué opciones de tributación tengo en mi declaración según mi situación personal y familiar?

Una vez se sepa si existe o no la obligación de declarar, el contribuyente obligado a hacerlo puede consultar las opciones de tributación que hay en función de su situación familiar, que serían básicamente declaración conjunta o individual, y los beneficios y reducciones que se puedan dar en algunos casos.

En este apartado concreto se parte de dos situaciones: estar o no estar casado. En función de la respuesta del contribuyente, todas las demás situaciones y los beneficios de tributación se modificarán de una forma u otra. De manera general, el cambio más importante que puede surgir en esta respuesta es que, si el contribuyente está casado podría hacer declaración conjunta y beneficiarse de una reducción de su base imponible a declarar de 3.400 euros, mientras que si no lo está, en principio, no podría acceder a este beneficio.

En el caso de tener hijos, además, el contribuyente podría optar a declarar conjuntamente con su cónyuge y también con sus hijos. Diferente cuestión sería para el contribuyente que no estuviera casado ya que, en este caso, aunque fuera pareja de hecho, si no tuviera hijos no tendría ninguna opción de declarar de forma conjunta y tendría que presentar su IRPF individualmente.

Lo mismo sucedería para las personas separadas, divorciadas o viudas sin hijos. Eso sí, en el caso de tener hijos, se podría hacer la declaración conjunta con ellos y en el caso de ser viudo con hijos se aplicará una reducción de la base imponible de 2.150 euros anuales,.

- ¿Qué beneficios tengo en mi declaración por mi situación personal y familiar?

Otra de las dudas más frecuentes de los contribuyentes es respecto a los beneficios que tienen por sus circunstancias particulares, como tener ascendientes o desciendes con discapacidad. Los mínimos personales o familiares son aquella parte de los rendimientos que, por destinarse a satisfacer las necesidades básicas personales y familiares del contribuyente, no están sometidos a tributación por el Impuesto. Es decir, es aquella parte de la renta de la persona que se declara pero por la que no habría que pagar impuestos. En este bloque, la Agencia Tributaria da en primer lugar una respuesta genérica, apuntando que hay normalmente cuatro beneficios:

- Mínimo del contribuyente, el derivado de las circunstancias personales del propio contribuyente.

- Mínimo por descendiente, el derivado de las circunstancias familiares de hijos, nietos, bisnietos, personas tuteladas o acogidas, con guarda y custodia atribuida por resolución judicial que convivan con el contribuyente cumpliendo una serie de requisitos.

- Mínimo por ascendientes, derivado de las circunstancias familiares de padres, abuelos, bisabuelos que convivan con el contribuyente cumpliendo una serie de requisitos.

- En caso de discapacidad tendrá derecho a aplicar el Mínimo por discapacidad del contribuyente, descendientes y ascendientes.

Sin embargo, en cada uno de los supuestos, aquella parte no sujeta a tributación variará en función de la edad, de si el cónyuge tiene discapacidad, de la edad de los hijos…Cabe recordar en todo caso que el mínimo para un contribuyente sin ninguna persona a cargo, de menos de 65 años y sin ningún tipo de discapacidad es 5.500 euros.

A partir de ahí se irá sumando en función de si tiene hijos menores de 25, personas dependientes a su cargo, si es mayor de 65 años etc.

Para resolver cada una de las casuísticas, el contribuyente tendrá que ir marcando las opciones, partiendo de tres opciones de base, donde tendrá que elegir si quiere información:

- Respecto a su situación personal y a la de su cónyuge en caso de tributación conjunta (mínimo del contribuyente)

- A sus hijos, nietos, bisnietos, tutelados, acogidos y supuestos de guarda y custodia atribuida judicialmente (mínimo por descendientes)

- A sus padres, abuelos, bisabuelos (mínimo por ascendientes)

¿Cómo declaro las rentas del trabajo, pensión de jubilación, prestación por desempleo,…?

En la cuarta pregunta del Informador de Renta, la mayoría de respuestas no irían dirigidas propiamente a los autónomos, ya que se trata sobre todo la declaración de rentas del trabajo, y los trabajadores por cuenta propia declaran rendimientos de actividades económicas.

Sin embargo, en este apartado, los autónomos pueden encontrar algunas respuestas que podrían resultarles de interés acerca de la tributación en determinados supuestos de sus prestaciones -como viudedad, jubilación…-.

- ¿Cómo declaro mis inmuebles? (incluye alquileres, inmuebles de uso propio o afectos a actividades económicas)

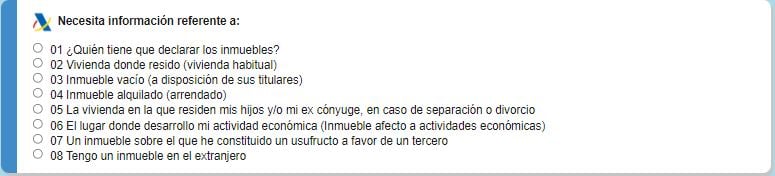

En este quinto apartado, la Agencia Tributaria resuelve las dudas que puedan surgirles a los contribuyentes que sean propietarios o usufructuarios de inmuebles que generan rentas.

Así, en primer lugar y de forma general, se especifica que:

- Un inmueble alquilado, daría lugar a un rendimiento de capital inmobiliario.

- Un inmueble vacío o a disposición de sus titulares, como puede ser una segunda vivienda que se utiliza como tal, daría lugar a imputación de rentas inmobiliarias.

- Un inmueble destinado a ser la vivienda habitual del propio contribuyente, no generaría ningún tipo de renta.

A partir de esta información, la herramienta permite acceder a diferentes supuestos en los que podría encontrarse el contribuyente y las distintas dudas que podría tener, como se refleja a continuación:

Lo mismo sucedería para las personas separadas, divorciadas o viudas sin hijos. Eso sí, en el caso de tener hijos, se podría hacer la declaración conjunta con ellos y en el caso de ser viudo con hijos se aplicará una reducción de la base imponible de 2.150 euros anuales,.

- ¿Qué beneficios tengo en mi declaración por mi situación personal y familiar?

Otra de las dudas más frecuentes de los contribuyentes es respecto a los beneficios que tienen por sus circunstancias particulares, como tener ascendientes o desciendes con discapacidad. Los mínimos personales o familiares son aquella parte de los rendimientos que, por destinarse a satisfacer las necesidades básicas personales y familiares del contribuyente, no están sometidos a tributación por el Impuesto. Es decir, es aquella parte de la renta de la persona que se declara pero por la que no habría que pagar impuestos. En este bloque, la Agencia Tributaria da en primer lugar una respuesta genérica, apuntando que hay normalmente cuatro beneficios:

- Mínimo del contribuyente, el derivado de las circunstancias personales del propio contribuyente.

- Mínimo por descendiente, el derivado de las circunstancias familiares de hijos, nietos, bisnietos, personas tuteladas o acogidas, con guarda y custodia atribuida por resolución judicial que convivan con el contribuyente cumpliendo una serie de requisitos.

- Mínimo por ascendientes, derivado de las circunstancias familiares de padres, abuelos, bisabuelos que convivan con el contribuyente cumpliendo una serie de requisitos.

- En caso de discapacidad tendrá derecho a aplicar el Mínimo por discapacidad del contribuyente, descendientes y ascendientes.

Sin embargo, en cada uno de los supuestos, aquella parte no sujeta a tributación variará en función de la edad, de si el cónyuge tiene discapacidad, de la edad de los hijos…Cabe recordar en todo caso que el mínimo para un contribuyente sin ninguna persona a cargo, de menos de 65 años y sin ningún tipo de discapacidad es 5.500 euros.

A partir de ahí se irá sumando en función de si tiene hijos menores de 25, personas dependientes a su cargo, si es mayor de 65 años etc.

Para resolver cada una de las casuísticas, el contribuyente tendrá que ir marcando las opciones, partiendo de tres opciones de base, donde tendrá que elegir si quiere información:

- Respecto a su situación personal y a la de su cónyuge en caso de tributación conjunta (mínimo del contribuyente)

- A sus hijos, nietos, bisnietos, tutelados, acogidos y supuestos de guarda y custodia atribuida judicialmente (mínimo por descendientes)

- A sus padres, abuelos, bisabuelos (mínimo por ascendientes)

¿Cómo declaro las rentas del trabajo, pensión de jubilación, prestación por desempleo,…?

En la cuarta pregunta del Informador de Renta, la mayoría de respuestas no irían dirigidas propiamente a los autónomos, ya que se trata sobre todo la declaración de rentas del trabajo, y los trabajadores por cuenta propia declaran rendimientos de actividades económicas.

Sin embargo, en este apartado, los autónomos pueden encontrar algunas respuestas que podrían resultarles de interés acerca de la tributación en determinados supuestos de sus prestaciones -como viudedad, jubilación…-.

- ¿Cómo declaro mis inmuebles? (incluye alquileres, inmuebles de uso propio o afectos a actividades económicas)

En este quinto apartado, la Agencia Tributaria resuelve las dudas que puedan surgirles a los contribuyentes que sean propietarios o usufructuarios de inmuebles que generan rentas.

Así, en primer lugar y de forma general, se especifica que:

- Un inmueble alquilado, daría lugar a un rendimiento de capital inmobiliario.

- Un inmueble vacío o a disposición de sus titulares, como puede ser una segunda vivienda que se utiliza como tal, daría lugar a imputación de rentas inmobiliarias.

- Un inmueble destinado a ser la vivienda habitual del propio contribuyente, no generaría ningún tipo de renta.

A partir de esta información, la herramienta permite acceder a diferentes supuestos en los que podría encontrarse el contribuyente y las distintas dudas que podría tener, como se refleja a continuación:

- ¿Cómo declaro la transmisión de un inmueble?

Así mismo, también se detalla en cada caso cuál sería el procedimiento para declarar la transmisión de un inmueble -ya sea vivienda o local comercial-.

Su tributación dependerá de los cinco posibles métodos por los que se podría transmitir este inmueble:

- Venta

- Donación

- División de la cosa común o disolución del régimen económico matrimonial

- Dación en pago a la entidad de crédito

- Fallecimiento del contribuyente (Transmisiones lucrativas)

En cada uno de ellos, podrían darse distintas circunstancias que cambiarían la respuesta, como que el contribuyente sea mayor de 65 años -en caso de venta- , o que tenga gran dependencia -en caso de donación-…

- Deducciones por situación familiar o por vivienda

El séptimo, octavo y noveno apartado van dirigidos a las deducciones. El primer supuesto se dirige a las que se generan por la situación familiar del contribuyente y en el segundo de los supuestos a las que se generan por la vivienda. En cada uno de los casos, la Agencia Tributaria da varias posibilidades. En último lugar, está el apartado de ‘otras deducciones’, que es también el más extenso. Éstas se pueden generar por donativos, por inversión en empresas..

En el primer caso de las deducciones por situación familiar, éstas se dividen en tres ramas: dependiendo de si el contribuyente tiene hijos y/o descendientes a su cargo; de si tiene padres y/o ascendientes con discapacidad a mi cargo; o de si tiene un cónyuge con discapacidad a su cargo .

Si el autónomo tiene hijos, podría acceder a deducciones por maternidad (hasta 1.300 euros por cada hijo menor de 3 años); por familia numerosa (hasta 2.400 euros en los supuestos especiales) …

Si tuviera padres o ascendientes a cargo, la cuantía de esta deducción podría ser de hasta 1.200 euros anuales, por cada ascendiente con discapacidad a cargo por los que se aplique el mínimo por descendiente.

Y si tuviera cónyuge con discapacidad, podría optar en algunos supuestos y cumpliendo los requisitos que aparecen en el Informador, a una cuantía de deducción de hasta 1.200 euros.

En el siguiente caso de deducciones, por vivienda, el Informador distingue entre dos supuestos, vivienda en propiedad o vivienda en alquiler. En ambos casos, las deducciones a las que pueda acceder el propietario o el inquilino dependerán de la fecha en la que se adquirió la vivienda (antes o después de enero de 2013) o se firmó el contrato de alquiler (antes o después de enero de 2015).

La elección en este caso es fundamental ya que, por ejemplo, un autónomo que hubiera firmado su contrato de alquiler en 2016 no tendría derecho a ninguna deducción a este respecto, mientras que uno que lo hubiera hecho en 2014 tendría derecho a deducirse el importe satisfecho por su alquiler, así como otros gastos como los de comunidad.

Por último, en el noveno apartado -otras deducciones-, el Informador de Renta ofrece información sobre distintas deducciones que pueden resultar de interés para el autónomo.

En el caso, por ejemplo, de la deducción por inversión en empresas de nueva o reciente creación, el contribuyente podría deducir el 30% de las cantidades satisfechas en el ejercicio por la suscripción de acciones o participaciones en empresas de nueva o reciente creación, siempre y cuando cumpla todos los requisitos y límites que también le marca la herramienta.

- ¿Qué reducciones puedo aplicar en la base imponible?

El décimo apartado del Informador de Renta es otro de los más interesantes para los autónomos, ya que en él se incluyen las condiciones y cuantías -con las últimas actualizaciones- de reducción por algunos conceptos tan importantes para el colectivo como son los planes de pensiones.

Las reducciones a las que se pueden acceder serían:

- Reducción por presentación de tributación conjunta

- Reducción por realizar aportaciones y contribuciones a sistemas de previsión social propios y de mi cónyuge

- Reducción por realizar aportaciones y contribuciones a sistemas de previsión social constituidos a favor de personas con discapacidad

- Reducción por realizar aportaciones a patrimonios protegidos a favor de personas con discapacidad

- Reducción por pagar una pensión compensatoria a mi ex cónyuge y/o anualidades por alimentos a favor de personas distintas de mis hijos por decisión judicial

- Reducción por realizar aportaciones a la mutualidad de previsión social a prima fija de deportistas profesionales y de alto nivel

Como informa la herramienta, todas estas reducciones se aplican, en caso de tener derecho a ellas, una vez determinada la base imponible, general y del ahorro.

- Presentación de la declaración e ingreso fuera de fecha. Plazo de devolución

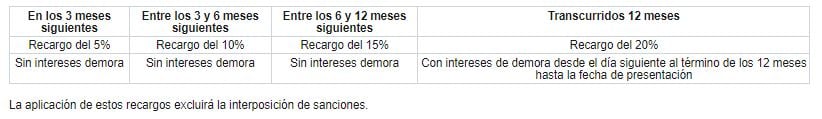

Otra de las dudas más frecuentes que suelen tener los autónomos es sobre cómo hacer una presentación fuera de plazo (este año sería más allá del 30 de junio de 2022), y las consecuencias que tendría hacerlo.

En este apartado, por ejemplo, el contribuyente podría saber las consecuencias de no haber presentado en plazo su declaración, en función de si el resultado era a devolver -es decir, favorable al contribuyente- o a ingresar -tenía que pagar a la Agencia Tributaria-.

En el primer caso, lógicamente, las sanciones serían menores y consistirían en una multa de 200 euros. Si las autoliquidaciones o declaraciones se presentan fuera de plazo sin requerimiento previo, la sanción será la mitad (100 €). En el segundo caso, habría grandes recargos que dependerán del tiempo transcurrido desde la finalización de plazo hasta la presentación de la declaración, tal y como aparece en la siguiente tabla extraída del Informador de Renta:

- ¿Cómo modificar mi declaración una vez presentada?

En el doceavo apartado, la Agencia Tributaria da respuesta a otra de las dudas más frecuentes del colectivo: cómo rectificar los errores que se hayan podido cometer tras haber presentado la declaración. En este caso, según se explica en el Informador, se puede corregir de dos formas:

- Si el perjudicado es el contribuyente: por realizar mayor ingreso o recibir una menor devolución debe presentar una RECTIFICACIÓN DE AUTOLIQUIDACIÓN.

- Si el perjudicado es la Hacienda Pública: por realizar un menor ingreso o recibir una mayor devolución debe presentar una AUTOLIQUIDACIÓN COMPLEMENTARIA.

En ambas opciones, la Agencia Tributaria detalla las vías y el procedimiento a seguir para llevar a cabo esta corrección.

- He recibido una carta con una propuesta de liquidación de Renta

El último de los apartados va dirigido a uno de los temores más habituales entre los autónomos una vez presentada su renta, que es recibir una carta con propuesta de liquidación. Esto se hace, fundamentalmente, cuando la Agencia Tributaria detecta que el resultado declarado no ha tenido en cuenta algunos ingresos del contribuyente -o ha añadido más gastos de los debidos- y se procede a liquidar con un nuevo resultado.

En este caso, el Informador explica que habría dos opciones:

– Manifestar su conformidad a la propuesta,

– O en caso de disconformidad, presentar alegaciones

En ambas situaciones, se explica cómo llevar a cabo esta conformidad, o cómo presentar las alegaciones oportunas a la liquidación.

Fuente: autonomosyemprendedor.es